本周五,联合利华(Unilever)拒绝了美国食品公司卡夫亨氏(Kraft Heinz)提出的1430亿美元的收购要约,并表示不会考虑这桩对公司财务和战略没有帮助的交易。

联合利华表示,每股 50美元的收购价格低估了其企业价值,建议股东不要采取任何行动,卡夫亨氏则声称,将努力与联合利华就交易条款达成一致。

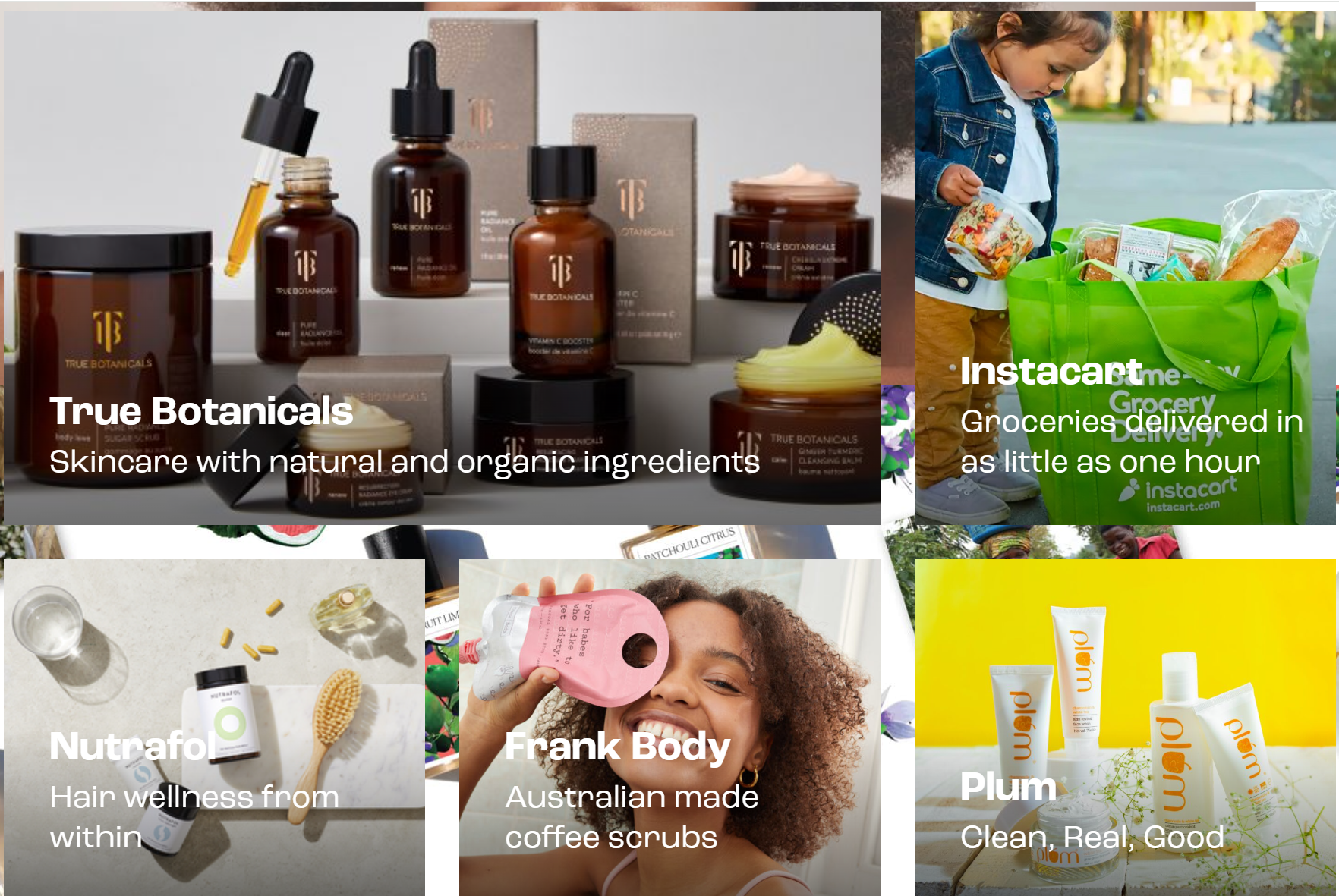

联合利华目前正致力于打造各大产品组合,“美容”方面陆续收购了著名的护肤品公司 Dermalogica,Murad,Ren 和 Kate Sommerville 后,今年 1月又完成了对护发品牌 Living Proof 的收购。 联合利华最近还以 7亿美元收购了天然家用产品公司 Seventh Generation。

详见《华丽志》报道:

联合利华收购创新护发品牌 Living Proof,著名好莱坞 …