6月7日收盘后,大型房地产开发商远洋集团(HK:03377)发布公告称,将转让北京颐堤港二期64.79%的股权及相关债权,总代价40亿元人民币,由中国人寿、太古地产联合接手。其中,中国人寿出资约31亿元,太古地产出资约9亿元,二者分别获得颐堤港二期49.895%、14.895%股权。

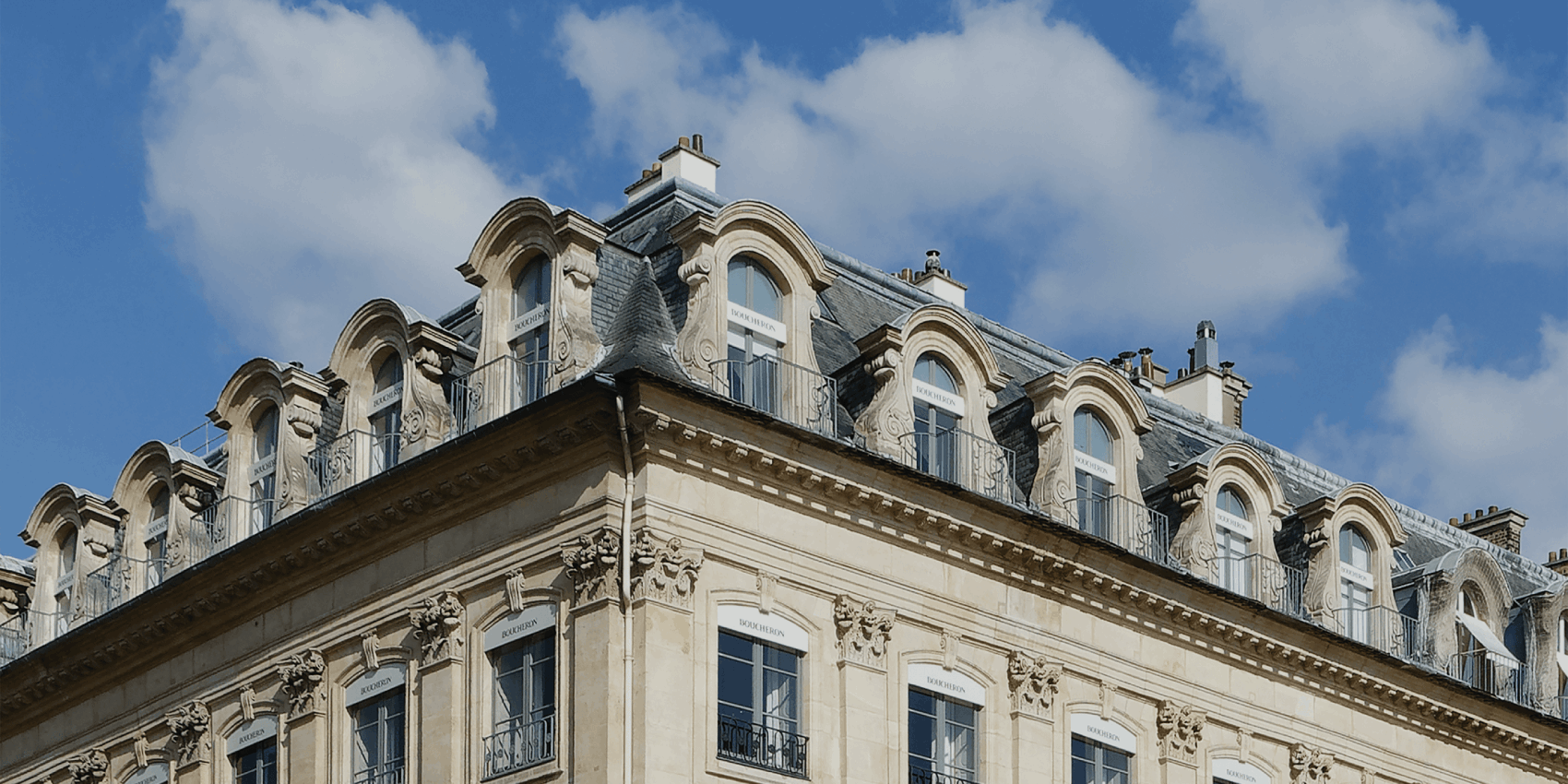

颐堤港二期位于北京市朝阳区酒仙桥地区,拟开发为旗舰级商业综合大厦,将包括一座购物商场、多座办公楼和一家酒店,目前仍在建设阶段,预计2025年至2026年完工。由远洋集团与太古地产共同开发,目前分别持有该扩建项目64.79%及35%的权益。

本次交易完成后,中国人寿与太古地产将各持有49.895%的股权,此外,将台管理机构实体(由 将台乡政府全资拥有)持股0.21%的股权 …